近年、目まぐるしい消費税法の改正により事業者の方には大きな負担となっているでしょう。そんな事業者のためにも消費税の計算を簡易にすることができる制度がいくつか設けられました。

近年、目まぐるしい消費税法の改正により事業者の方には大きな負担となっているでしょう。そんな事業者のためにも消費税の計算を簡易にすることができる制度がいくつか設けられました。

前回のコラムでは、今年より施工された消費税の簡易な計算方法をいくつかお伝えしましたが、その中でも昔から設けられている消費税の簡易な計算方法「簡易課税制度」について少し掘り下げてお話いたします。

≪簡 易 課 税 制 度≫

この制度の大きな特徴は以下 4 点 です。

① 中小事業者 のみが適用可能

② 届出書 の提出が必要

③ 強制適用期間 がある

④ 業種 により納税額が変わる

ではこの特徴を一つ一つ見ていきましょう!

① 中小事業者 のみが適用可

この制度が適用できる中小事業者かどうかの判定が必要です。

「中小事業者」・・・「基準期間における課税売上高」が5,000万円以下の事業者

※基準期間・・・一般的には前々期

※課税売上高・・・消費税が課税される売上(免税取引を含む)

② 簡易課税制度を受けるための 届出書 とは?

届出書の名称・・・「消費税簡易課税制度選択届出書」

効力発生日・・・届出書を提出した日の課税期間の「翌」課税期間より

「課税期間」とは消費税を計算する期間のことです。

ほとんどの事業者の方は、「事業年度=課税期間」となりますので、適用を受けようとする事業年度の「前」事業年度中に提出する必要があります。

ただし、前回のコラムにも掲載しましたが、提出した日の課税期間から適用可能な場合もあります。

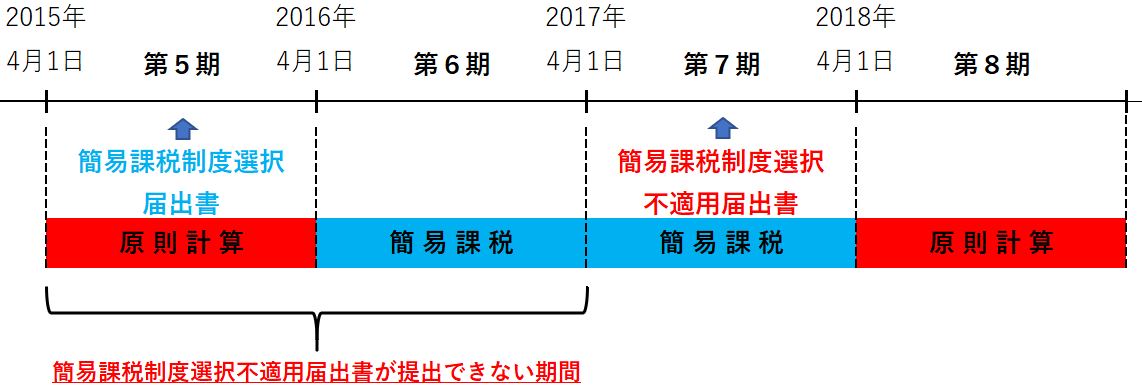

③ 強制適用期間 について

簡易課税制度の適用をやめたい場合には、「消費税簡易課税制度選択不適用届出書」を提出しなければいけません。

この届出書も提出した課税期間の「翌」課税期間よりその効力が発生しますので、簡易課税制度の適用をやめようとする事業年度の「前」事業年度中に提出する必要があります。

ただし、この「消費税簡易課税制度選択不適用届出書」については提出できる期間には制限があり、一定期間、簡易課税制度を適用した後でなければ提出できません。

④ 業種 により納税額が変わる?

具体例

売上110円(内、預かった消費税10円)

仕入66円(内、支払った消費税6円)

【原則課税】

納税額『4円』・・・預かった消費税10円―支払った消費税6円

【簡易課税】

納税額『2円』・・・預かった消費税10円―預かった消費税10円×80%

消費税の計算は「預かった消費税」から「支払った消費税」を差し引いて納税額を求めます。

原則課税の計算は実際に支払った消費税が差し引かれる消費税となりますが、簡易課税の計算の場合には預かった消費税に一定の〇〇%を掛けたものが支払った消費税となります。

そして、一定の〇〇%は業種により異なります。

卸売業 ・・・90%

小売業 ・・・80%

製造業 ・・・70%

飲食業など ・・・60%

サービス業 ・・・50%

不動産業 ・・・40%

簡易課税制度とは支払った消費税の区分ができない事業者のための制度にはなりますが、消費税の区分ができる事業者でも適用が可能です。

有利不利の判定をしっかりと行い消費税の節税をしましょう!!

今回は簡易課税制度の一般的なことについてお話ししましたが、調整対象固定資産の購入や高額特定資産の購入をした場合には様々な制限が設けられており大変複雑です。

消費税の課税事業者となりそうな事業者の方は、事前に税理士に相談することをお勧めいたします。

税金のことでお困りの方は「伏間洋税理士事務所」まで!!

お気軽にご連絡ください!!

税理士 伏間 洋

住所 大阪市中央区常磐町1-3-18谷四ビル202

TEL 06-7172-0234